01/

alors que nous entamons 2026, les marchés passent à un régime sensiblement différent : des taux plus élevés pour plus longtemps, une incertitude politique/géopolitique persistante et un ensemble d’occasions mondiales plus équilibré. Dans cet environnement, la construction du portefeuille peut nécessiter un accent renouvelé sur la diversification, la qualité et la résilience à l’inflation dans un cadre 40/30/30.

02/

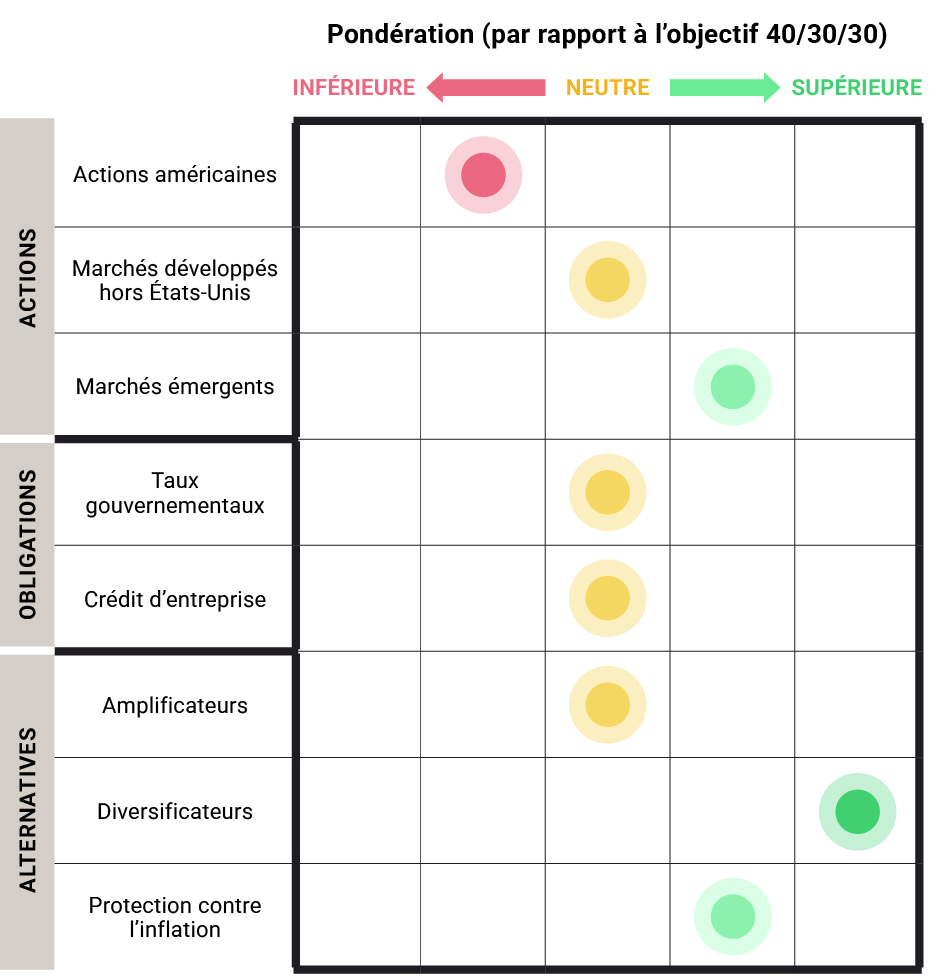

nous restons neutres en ce qui concerne les actions, mais avec une orientation claire vers les marchés non américains, où les valorisations sont plus convaincantes et où les contextes politiques semblent mieux positionnés, tout en restant prudents sur les valorisations élevées des grandes capitalisations américaines. En matière de titres à revenu fixe, nous restons neutres à légèrement surpondérés sur les titres de haute qualité à durée élevée, et privilégions les titres de crédit de meilleure qualité, étant donné que le crédit dans son ensemble semble cher et que les risques s’accumulent dans les segments plus spéculatifs.

03/

compte tenu des risques persistants d’inflation et de la dépréciation monétaire continue, nous surpondérons les actifs alternatifs, notamment les actifs indexés sur l’inflation, les stratégies neutres par rapport au marché et les actifs réels principalement exprimés en produits de base, dans le but d’ajouter une véritable diversification, de lisser les rendements et d’atténuer les risques d’inflation. Au sein des alternatives, nous continuons à mettre l’accent sur les diversificateurs plutôt que sur les rehausseurs afin de réduire le bêta global du portefeuille, en particulier dans un monde où la diversification 60/40 peut être moins fiable.

Positionnement pour un point d’inflexion : Rester diversifié et examiner les sources de rendement dans une perspective élargie

Vue d’ensemble : ce que nous voyons dans l’avenir À l’aube de 2026, le paysage de l’investissement est en train de passer à un régime sensiblement différent de celui qui a défini la majeure partie de la décennie écoulée, atteignant ainsi un point d’inflexion critique. Après une année marquée par l’incertitude politique, une désinflation inégale et une croissance régionale divergente, les marchés sont désormais confrontés à un monde où les taux d’intérêt restent plus élevés qu’au cours de la dernière décennie, où la perturbation technologique s’accélère et où la dynamique géopolitique continue de remodeler les échanges commerciaux et les flux de capitaux.

Alors que l’économie américaine montre des signes de ralentissement après une longue période de résilience, les marchés développés non américains et certaines économies émergentes gagnent en dynamisme relatif, créant ainsi un ensemble d’occasions mondiales plus équilibré. Dans ce contexte, la répartition des actifs en 2026 nécessitera probablement de mettre à nouveau l’accent sur la diversification, la qualité et la résistance à l’inflation, les placements alternatifs et les actifs réels (ex. les produits de base) pouvant jouer un rôle plus important.

Scénario de base : un début d’année difficile soutenu par des mesures de relance jusqu’au milieu de l’année

À court terme, le marché boursier devrait être soumis à des tensions en raison du ralentissement du marché du travail et de l’affaiblissement de la résistance des consommateurs, ce qui pèsera en particulier sur les segments du marché boursier dont les valorisations sont les plus contestables (et sur les segments les plus risqués du crédit). Cette période devrait persister jusqu’à ce que les pleins effets du régime de domination fiscale deviennent indéniables, ce qui s’accélérera probablement vers le milieu de l’année, lorsqu’un nouveau président de la Fed choisi par Trump prendra la tête du Federal Open Market Committee (FOMC).

Le risque de hausse lié aux mesures de relance budgétaire importantes, en particulier la loi One Big Beautiful Bill Act, qui devrait avoir un impact considérable sur l’économie réelle, demeure un catalyseur clé à un moment donné cette année. Cette trajectoire politique confirmant la voie de la répression financière, les métaux précieux et les principaux produits de base industriels pourraient connaître une réévaluation considérable à la hausse, ce qui les positionnerait favorablement pour le second semestre 2026.

Principes stratégiques (pour 2026 et au-delà)

La diversification plutôt que la concentration : éviter la dépendance à l’égard d’un seul actif; maintenir l’équilibre entre les actions, les titres à revenu fixe et les alternatives.

Qualité et actifs réels : dans un monde marqué par l’incertitude des politiques et le risque d’inflation, privilégier le crédit de qualité, la durée lorsque les valorisations le permettent, et les couvertures contre l’inflation reposant sur des actifs réels.

La diversification au niveau mondial pourrait être plus importante que jamais : la diminution de l’exceptionnalisme américain associée à la divergence de croissance mondiale pourrait exiger une exposition géographique plus étendue.

Concernant notre positionnement, les pondérations sont examinées par rapport à une répartition cible globale 40/30/30 entre actions/revenus fixes/alternatives, car nous pensons que cette répartition des actifs est un meilleur moyen d’aider à construire des portefeuilles pouvant offrir une plus grande certitude.

Actions : un positionnement neutre, avec un penchant pour les marchés non-américains

Notre scénario de base pour 2026 prévoit que les actions mondiales resteront un moteur de rendement essentiel, car les chefs de file s’étendent au-delà des grands joueurs américains de la technologie et la dynamique de croissance s’améliore sur les marchés développés non américains et dans certaines économies émergentes. Les grandes capitalisations américaines restent soutenues par la durabilité des bénéfices et la productivité induite par l’IA, mais les valorisations élevées incitent à la prudence. Les occasions relatives devraient être plus fortes à l’étranger, où les valorisations peuvent être plus convaincantes et où la politique monétaire pourrait être mieux positionnée.

Revenu fixe : surpondération neutre à modérée de la durée de haute qualité

Nous pensons que les taux d’intérêt resteront élevés plus longtemps aux États-Unis, mais comme l’inflation tend à se rapprocher progressivement de l’objectif fixé ailleurs, les obligations souveraines de haute qualité pourraient offrir de meilleures caractéristiques défensives et des taux de rendement réels attrayants.

Le crédit demeure largement surévalué et coûteux. Nous favorisons les segments de qualité plus élevée, car les risques s’accumulent lentement dans les segments plus spéculatifs.

Alternatives : surpondération pour diversifier et résister à l’inflation

Compte tenu de l’incertitude politique persistante et des risques géopolitiques, du risque que l’inflation persistante entraîne des surprises à la hausse, ainsi que de la dépréciation monétaire continue, les alternatives devraient jouer un rôle prépondérant dans la construction des portefeuilles en 2026.

Dans un monde qui penche vers la stagflation, le 60/40 n’est pas un schéma de diversification en raison de l’évolution des corrélations entre les actions et les obligations. Les actifs alternatifs tels que les produits de base sont probablement un point de mire pour réaliser les thèmes d’investissement clés de 2026, en plus des stratégies alternatives qui peuvent capturer l’alpha actif lié aux rendements asymétriques provenant de l’économie « en forme de K » (tout en couvrant nos risques à court terme pour les secteurs en surchauffe).

Nous surpondérons les actifs liés à l’inflation et les stratégies neutres par rapport au marché, car ces expositions visent à fournir une véritable diversification et un nivellement du rendement correspondant, tout en atténuant la volatilité continue du marché et les surprises de l’inflation.

Nous continuons de mettre l’accent sur les alternatives en tant que diversificateurs clés, y compris les stratégies avec des rendements sensibles à l’inflation. Dans le cadre de notre stratégie d’inflation, les métaux précieux ont affiché une tendance à la hausse et la stratégie a maintenu une pondération maximale pendant la majeure partie de l’année 2025, et même au début de l’année 2026. La « dépréciation commerciale », qui consiste pour les investisseurs à long terme à délaisser les obligations d’État traditionnelles des marchés développés au profit d’actifs tangibles, a entraîné une hausse quasi historique des prix de la plupart des métaux précieux et, plus récemment, un rattrapage de nombreux métaux de base. Dans d’autres groupes de produits de base, comme l’énergie et les métaux industriels, les mouvements des prix ont oscillé et se sont stabilisés, ce qui a entraîné une certaine instabilité dans les signaux de tendance. Ces fluctuations dans une fourchette étroite sont peut-être le signe avant-coureur de tendances plus importantes, une fois que les données économiques auront clairement indiqué si la reprise sera ou non réactivée. Les métaux industriels se trouvent à la croisée de différentes forces, notamment les données sous-jacentes relatives à la croissance économique ainsi que la participation potentielle au commerce de dépréciation mentionné ci-dessus. La stratégie d’inflation continue de refléter la dynamique sous-jacente des marchés de l’inflation et s’aligne donc sur les objectifs d’investissement de la stratégie.

Au sein des alternatives, nous pensons qu’une exposition plus importante aux diversificateurs qu’aux amplificateurs peut contribuer à réduire le bêta du portefeuille global par rapport aux risques traditionnels liés aux actions ou aux titres à revenu fixe.

Principaux risques et éléments surveiller en 2026

La croissance américaine déçoit : une succession de chocs stratégiques, une recrudescence des tarifs douaniers et des guerres commerciales, ou encore l’atonie de la demande des consommateurs pourraient peser sur la croissance et sur les actifs à risque.

Inflation persistante ou erreur de politique : si l’inflation de base demeure élevée, les banques centrales pourraient maintenir les taux plus élevés, ce qui pourrait exercer une pression sur les actions et le crédit.

Réinitialisations des valorisations : les valorisations concentrées des actions, en particulier dans le domaine de l’IA ou des grands noms technologiques, pourraient créer de fortes baisses si la croissance déçoit ou si la concurrence s’intensifie.

Chocs de liquidité ou de volatilité : face à la volatilité de la courbe des taux et à l’incertitude géopolitique, les événements de liquidité pourraient nuire au crédit et aux actifs à risque.

Il est utile d’adopter une vision plus large des sources de rendement diversifiées

Nous restons concentrés sur l’ajout de sources de rendement non corrélées pour faire face aux risques potentiels sur les marchés boursiers et obligataires :

L’exposition bêta aux actions américaines est risquée étant donné le potentiel d’un retournement dans les titres à mégacapitalisation qui ont entraîné la majorité des rendements de l’indice au cours des dernières années.

Les marchés non américains offrent un meilleur potentiel de risque/rendement, car des valorisations plus raisonnables et une politique monétaire plus claire devraient continuer à soutenir les autres marchés développés et les marchés émergents.

Les marchés du crédit ont un potentiel de hausse limité en raison des inquiétudes persistantes concernant l’inflation, lesquelles pourraient entraver la capacité à s’engager dans un cycle de réduction complet.

Les générateurs de rendement non corrélés, tels que les produits de base et les alternatives, peuvent jouer un rôle de diversification clé pour aider à gérer les risques associés à un environnement de stagflation.

Si l’on examine le portefeuille dans son ensemble, les conseillers devraient réévaluer la répartition des actifs en privilégiant une plus grande diversification, des actifs de qualité supérieure et des actifs à risque qui peuvent bénéficier d’une inflation persistante.

Une question pour les conseillers

Si 2026 marque un point d’inflexion pour les marchés boursiers et du crédit, votre répartition des actifs offre-t-elle une véritable diversification capable de résister aux risques associés à la stagflation, au ralentissement de la croissance et à une réinitialisation des valorisations?

Rendement au 30 septembre 2025 (%) | 1M | 3M | 6M | 1 an | 3 ans* | 5 ans* | 10ans* | Depuis la création* (%) |

Fonds PICTON équilibré (F) | -0,8 | 0,80 | 5,41 | 12,83 | 12,48 | 7,75 | 8,17 | 8,05 |

Fonds alternatif fortifié de revenu Picton Mahoney (CI. F) | 0,602,79 | 5,26 | 8,20 | 15,55 | 9,54 | 6,61 | — | 6,45 |

Fonds alternatif fortifié d’occasions liées à l’inflation Picton Mahoney CI. F | 1,02 | 3,58 | 7,51 | 9,87 | — | — | — | 7,31 |

(*) Rendement annualisé.

Source : Gestion d’actifs Picton Mahoney

Le présent document a été publié par Placements PICTON en date du 12 janvier 2026. Il est fourni à titre d’information générale, peut être modifié sans préavis et ne doit pas être interprété comme un conseil en placement. Le présent document ne doit pas être utilisé pour prendre des décisions de placement et ne constitue ni une recommandation, ni une sollicitation, ni une offre d’achat ou de vente de titres dans quelque territoire que ce soit. Les renseignements qu’il contient proviennent de sources jugées fiables; toutefois, Placements PICTON ne garantit ni leur exactitude ni leur exhaustivité et n’assume aucune responsabilité à cet égard. Tous les placements comportent des risques et peuvent entraîner une perte de valeur. Les renseignements fournis ne visent pas à offrir des conseils financiers, de placement, fiscaux, juridiques ou comptables propres à une personne en particulier et ne doivent pas être utilisés à cette fin. Les décisions fiscales, de placement ou autres devraient être prises, selon le cas, uniquement avec l’aide d’un professionnel qualifié.

Le présent document peut contenir de « l’information prospective » qui n’est pas de nature strictement historique. Ces énoncés prospectifs reposent sur les croyances raisonnables de Placements PICTON à la date à laquelle ils sont formulés. Placements PICTON n’assume aucune obligation et ne s’engage aucunement à mettre à jour les énoncés prospectifs. Les énoncés prospectifs ne constituent pas une garantie de rendement futur, reposent sur de nombreuses hypothèses et comportent des risques et des incertitudes inhérents liés à des facteurs économiques généraux susceptibles d’évoluer au fil du temps. Rien ne garantit que ces énoncés prospectifs se réaliseront. Nous vous mettons en garde contre le fait de vous fier indûment à ces énoncés, car plusieurs facteurs importants pourraient faire en sorte que les événements ou les résultats réels diffèrent sensiblement de ceux qui sont exprimés ou sous-entendus dans tout énoncé prospectif.

Des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement et d’autres frais peuvent être associés aux placements dans des fonds communs de placement. Veuillez lire le prospectus avant d’investir. Les taux de rendement indiqués correspondent aux rendements annuels composés historiques totaux, incluant les variations de la valeur des parts et le réinvestissement de toutes les distributions. Ils ne tiennent pas compte des frais de vente, de rachat, de distribution ou des frais optionnels, ni de l’impôt sur le revenu payable par les porteurs de parts, qui auraient réduit les rendements. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue fréquemment et le rendement passé peut ne pas se répéter. Les fonds communs de placement alternatifs ne peuvent être achetés que par l’intermédiaire d’un courtier inscrit et ne sont offerts que dans les territoires où leur distribution est légalement autorisée.

Il n’existe aucune garantie qu’une stratégie de couverture sera efficace ou qu’elle produira l’effet escompté. L’utilisation de dérivés ou la vente à découvert comporte plusieurs risques qui peuvent limiter la capacité d’une stratégie à réaliser des profits ou à limiter ses pertes, ou encore entraîner ou amplifier des pertes. Des coûts et frais additionnels peuvent également être associés à l’utilisation de dérivés et à la vente à découvert dans le cadre d’une stratégie de couverture.

Le présent document est confidentiel et est destiné exclusivement aux investisseurs accrédités ou aux clients autorisés au Canada. Toute révision, retransmission, diffusion ou autre utilisation de ces renseignements par des personnes ou entités autres que le destinataire prévu est strictement interdite.